Tidak peduli seberapa besar pendapatan atau kondisi keuangan kamu, perencanaan keuangan adalah aspek penting yang tidak boleh diabaikan. Proses ini adalah bagian dari perencanaan komprehensif untuk membantu seseorang mencapai tujuan keuangannya, seperti pensiun dini, melunasi hutang, atau membangun kekayaan.

Meskipun terdengar kompleks, konsep dasar perencanaan keuangan sebenarnya dapat dipahami dengan mudah. Kami akan berbagi tentang konsep dasar yang membantu dalam perencanaan keuangan, yaitu piramida perencanaan keuangan. Simak penjelasan selengkapnya pada artikel berikut ini.

Apa Itu Piramida Keuangan?

Piramida Perencanaan Keuangan adalah strategi perencanaan keuangan terstruktur yang membantu individu mencapai tujuan keuangan mereka secara bertahap. Mirip dengan piramida berbentuk segitiga, strategi ini terdiri dari beberapa tingkatan yang mewakili langkah-langkah yang perlu diambil untuk mencapai stabilitas keuangan.

5 Tahapan Piramida Keuangan.

Piramida keuangan yang sehat dirancang untuk membantu individu mencapai tujuan keuangan mereka secara bertahap. Piramida perencanaan keuangan umumnya terdiri dari lima tahap berikut ini.

1. Arus Kas.

Untuk membuat rencana keuangan yang komprehensif, pertama-tama kita harus memastikan arus kas yang sehat. Penghasilan harus lebih besar daripada pengeluaran. Meskipun hal ini terlihat sederhana, banyak orang menghadapi kesulitan di tahap ini. Bahkan para jutawan pun harus memantau arus kas mereka secara berkala.

Bekerja dengan anggaran, mengurangi pengeluaran, dan mungkin meningkatkan penghasilan adalah cara untuk memastikan arus kas tetap positif. Pemeriksaan keuangan bulanan penting untuk mengetahui berapa banyak yang bisa kita investasikan. Bahkan, simpanan kecil seperti Rp10.000 per bulan bisa menjadi jumlah yang signifikan seiring waktu.

Untuk melindungi keseimbangan keuangan, buatlah rekening tabungan darurat terpisah dari rekening harian. Idealnya, simpanan ini harus setara dengan pengeluaran tiga hingga enam bulan, atau lebih jika kamu wiraswasta atau memiliki beberapa sumber pendapatan.

2. Manajemen Risiko.

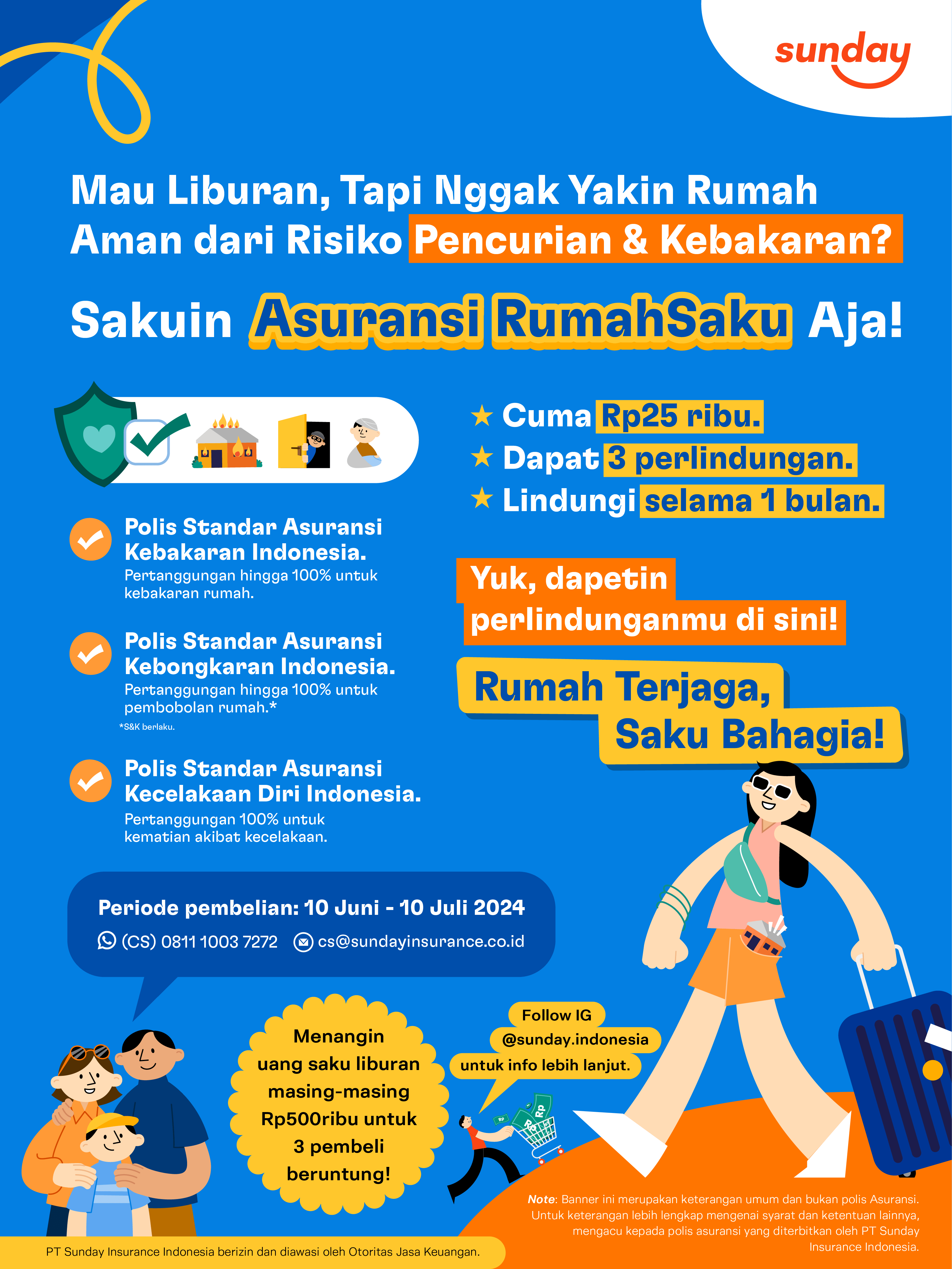

Manajemen risiko adalah komponen penting lainnya dalam keamanan finansial. Asuransi mungkin bukan bagian yang paling menarik dari perencanaan keuangan, tetapi sangat penting. Asuransi kesehatan, mobil, dan rumah melindungi kita dari biaya bencana yang tak terduga.

Asuransi jiwa juga penting untuk menggantikan pendapatan dalam jangka waktu yang cukup lama, sehingga pasangan yang ditinggalkan dapat melanjutkan tujuan keuangan keluarga tanpa kesulitan.

3. Investasi.

Setelah aspek keamanan keuangan terpenuhi, alokasikan pendapatan untuk tujuan masa depan. Ini bisa berupa tabungan pensiun atau investasi untuk tujuan lain seperti membeli mobil, rumah, atau membiayai pendidikan anak. Pastikan memisahkan tabungan untuk tujuan jangka pendek dari tabungan pensiun.

Investasi online bisa menjadi pilihan untuk mulai menabung demi tujuan hidup kamu. Mengurangi hutang juga merupakan bentuk investasi, karena mengurangi kewajiban bunga yang harus dibayar. Memprioritaskan pembayaran utang adalah keputusan keuangan penting yang bersifat pribadi.

Setiap investasi atau pembayaran utang meningkatkan kekayaan bersih kita, jadi selalu ada baiknya untuk melakukan sesuatu daripada tidak sama sekali. Gunakan kalkulator online untuk mengetahui berapa banyak uang yang perlu disimpan di rekening pensiun untuk mencapai tujuan tertentu.

4. Perencanaan Pajak.

Perencanaan pajak sejalan dengan tabungan pensiun karena manfaat pajak yang bisa didapatkan. Tergantung pada tingkat pendapatan, kamu mungkin juga ingin merencanakan investasi lain yang memberikan keuntungan pajak, seperti obligasi daerah. Konsultasikan dengan penasihat pajak jika kamu telah mengumpulkan portofolio investasi pensiun yang signifikan.

5. Perencanaan Warisan.

Perencanaan warisan berada di puncak piramida keuangan. Meskipun kebanyakan orang tidak perlu khawatir tentang ini sampai usia pensiun, penting untuk memahami cara kerjanya.

Tahap ini melibatkan keputusan apakah aset akan diteruskan ke ahli waris atau disumbangkan untuk amal. Perwalian bisa lebih efisien daripada surat pengesahan hakim untuk mengeksekusi warisan.

Setiap rencana warisan harus mencakup surat wasiat yang mengungkapkan keinginan dan warisan dasar. Jika kamu memiliki bisnis, pastikan memiliki rencana suksesi yang tepat.

Dengan memahami dan mengikuti tahapan dalam piramida keuangan ini, kamu dapat membangun kesejahteraan finansial yang kokoh dan mencapai tujuan keuangan kamu.

Akhir Kata.

Nah, perjalanan menuju masa depan yang terjamin ini ibarat mendaki piramida keuangan. Setiap tahapnya membutuhkan persiapan dan langkah yang tepat. Asuransi, bagaikan tali pengaman yang membantumu melangkah dengan tenang dan terhindar dari risiko di setiap tingkatan.

Di Sunday, kamu bisa mendapatkan asuransi yang sesuai dengan kebutuhan dan tujuan keuanganmu. Kami juga menyediakan berbagai informasi seputar asuransi dan finansial di Blog Sunday. Jadi, kamu bisa melangkah dengan yakin dan penuh informasi menuju masa depan yang cerah. Yuk, kunjungi Sunday dan mulai bangun piramida keuanganmu!

Sunday mewajibkan penulisnya untuk menggunakan sumber-sumber kredibel di setiap artikel yang diproduksi. Sumber tersebut meliputi penelitian ilmiah, data pemerintah, data internal perusahaan, laporan asli, dan wawancara dengan para ahli di industri terkait. Kami juga mengambil referensi riset dari penerbit terpercaya jika dibutuhkan.

Artikel ini mengambil referensi dari sumber-sumber berikut.

- Manulife. “Piramida Keuangan: Bekal Hidup Mapan.”

- IFAC. “Hidup Aman dan Nyaman dengan Piramida Perencanaan Keuangan.”

- Prudential. “Piramida Perencanaan Keuangan untuk Atur Finansial.”